2025年1月16日

~小さめのポジティブと認識すべき~

今日は自社株買いについてのお話をいたしましょう。

「自社株買い発表した銘柄は買いなのか否か」です。

結論から言うと、「ポジティブなニュースではありますが、大きな買い材料ではない」というのが僕の見解です。

これについて詳しく述べていきましょう。

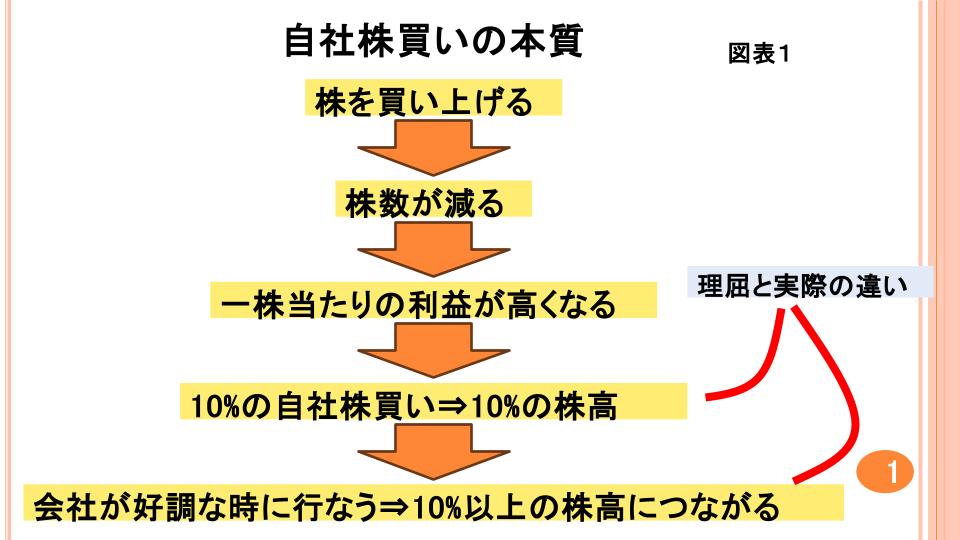

図表1です。まず、自社株買いとは何なのか。

この定義をしっかり頭に入れておきましょう。

これは言葉の通り、会社が自分の会社の株を買う行為です。

例えば、100株だけ発行している会社があるとします。

この10%を会社が買うとすれば、株数は残り90株になります。

会社の決算で発表する1株当たりの利益(EPS)が10%高くなります。

株価は基本的にはEPSで決まりますから、「EPSが10%上がれば株価が10%上がる」という構造です。

ここまでは理論の話ですが、実際は若干の違いがあります。

自社株買いを行うのは、その会社が好調なときです。

自社株買いを発表する時点で、「当社は今期も業績が伸びる」という自信を匂わせることになります。

この前向きな方向性が株価をやや引き上げますので、

実際の上昇幅は10%よりやや大きくなるというのが現実に起きていることです。

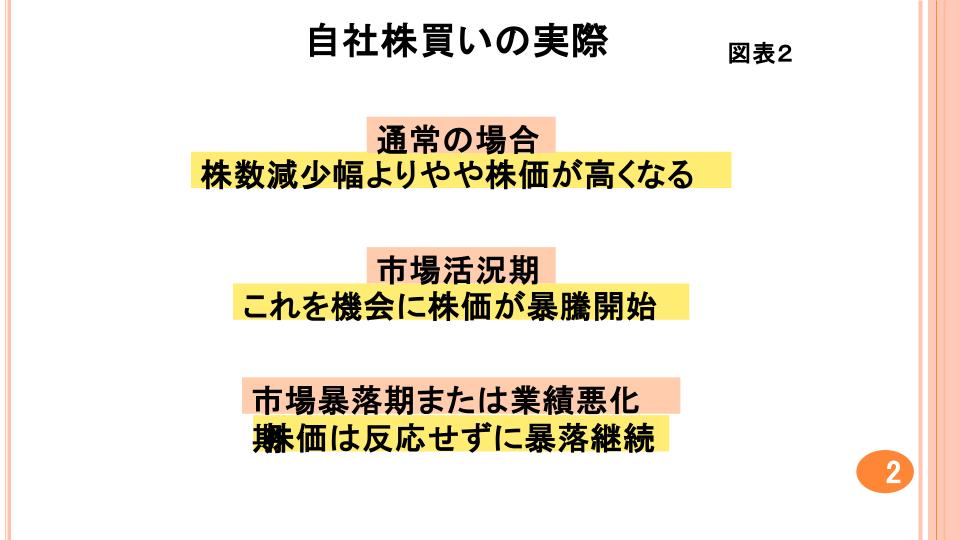

図表2に自社株買いの実際をまとめました。

通常のケースでは、理論的には株価の減少幅分だけ株価が上がりますが、

今言ったような理由から、実際上はそれよりやや株価が高くなることが考えられます。

日経平均が好調なときは、株価はこれを契機に大きく上がり始めることがあります。

逆に、日経平均の暴落時には、株価は好材料に反応せずに暴落を続けてしまいます。

また、減益期や業績の上昇率が低くとどまっている時期に発表された自社株買いにおいても、

株価の続落を防ぐことはできません。

具体例は図表3からです。通常の場合としてトヨタの例を挙げました。

当社は2019年年5月8日に1.7%自社株買いを発表しました。

株価はすぐには反応しなかったものの、徐々に上がり、1.7%以上の上昇となりました。

図表4に市場好調期における自社株買いの実例を示しました。

東京ガスです。2023年4月25日に、12.2%の自社株買いを発表しています。

これにより、本来、株価は12.2%程度上昇するはずですが、それを大きく超えて上昇しました。

図表5は、業績低迷期に起きた自社株買いです。三菱商事です。

この時点での当社の包括利益は1%しか伸びていませんでした。

投資家はこの会社の自社株買いを評価せず、株価は続落しました。

こうした実例からわかるように、自社株買いはプラスではありますが、大きなプラスというほどではありません。

また、発表翌日の寄付において株価が大きく上がってしまうために、

発表後から取れるリターンはそれほど大きくないことが考えられます。

こうしたことから、自社株買い発表後にではなく、

自社株買いが実施されそうな企業を買うことが重要ではないかと思います。

どんな企業が自社株買いを発表しそうなのか。

それは業績好調な企業です。

つまり、基本的な投資原則に基づいて、

「業績絶好調な企業を買う」という方針を貫くことが一番大切ではないかと思います。

コメント

コメント一覧 (4件)

自社株買いに付いてもやもやしていたのがスッキリしました。ありがとうございました。

他にもモヤモヤしていることがあれば、メールやLINEで僕宛にいつでも送ってください。

勉強になります。

わ、知らなかった、おもしろいです